Riester Rente

Die staatlich geförderte RiesterRente wurde 2002 als Ausgleich für einen weiteren Einschnitt in die Absicherung der gesetzlichen Rentenversicherung eingeführt.

Gegner wie Befürworter werden nicht müde sich hierüber zu streiten. Die Gräben sind tief, die gegenseitigen Vorwürfe reichen von „da ist was dran“ bis hin zu reiner Polemik.

Wir sind der Meinung, dass der individuelle Einzelfall zählt und wie sich die RiesterRente für unsere Mandanten konkret darstellt.

Für wen eignet sich die RiesterRente?

Die RiesterRente ist für eine Vielzahl der förderberechtigten Personen sehr gut geeignet. Entweder aufgrund der staatlichen Zulagen oder bei hoher Einkommenssteuerbelastung aufgrund der Absetzbarkeit der Beiträge. Das Finanzamt führt bei der Steuererklärung eine sog. Günstigerprüfung durch, so dass die bessere Förderung zum Tragen kommt.

Zielgruppe: Eltern mit mehreren Kindern

So kann z. B. eine 35-jährigen Mutter mit 3 Kindern, die nach den Kindererziehungszeiten einem Mini-Job nachgeht und in die gesetzliche Rentenversicherung einzahlt aus 1.920 EUR Eigenbeitrag (bis zum 67. Lebensjahr), eine Gesamtsparleistung von 30.020 EUR erzielen. Förderung: 93,60 %. Hierzu kommen dann noch die Wertsteigerungen aus dem Vertrag. (s.a. Rechenbeispiele)

Zielgruppe: Arbeitnehmer mit hohem Einkommen

Auch Arbeitnehmer mit hohem Einkommen werden stark gefördert, denn Sie erhalten neben den Zulagen noch erhebliche Steuererstattungen. Ein 40-jähriger Arbeitnehmer mit Steuerklasse 1, Kirchensteuer und einem Bruttoeinkommen von 5.500,00 EUR mtl., kann bei einer Eigenleistung von 32.947 EUR (bis zum 67. Lebensjahr), eine Gesamt-Sparleistung von 56.700 Euro erzielen. Förderung: 41,89 %. Hinzu kommen dann noch die Wertsteigerungen aus dem Vertrag. (s.a. Rechenbeispiele)

Zielgruppe: Arbeitnehmer mit geringem Einkommen

Auch Arbeitnehmer mit niedrigem Einkommen werden ebenfalls stark gefördert. Ein 35-jähriger Arbeitnehmer mit Steuerklasse 3, 2 Kinder (Ehefrau mit Anhängselvertrag) und einem Bruttoeinkommen von 2.000 EUR mtl., kann bei einer Eigenleistung von 7.940 EUR (bis zum 67. Lebensjahr), eine Gesamt-Sparleistung von 33.840 EUR erzielen. Förderung: 76,54 %. Hinzu kommen dann noch die Wertsteigerungen aus dem Vertrag. (s.a. Rechenbeispiele)

Förderfähiger Personenkreis

Der Staat unterscheidet zwischen unmittelbar und mittelbar Zulagenberechtigten. Nur wenn Sie zu einem dieser Personenkreise zählen, können Sie in den Genuss der staatlichen Förderung kommen.

Unmittelbar zulagenberechtigt sind grundsätzliche alle, die in der gesetzlichen Rentenversicherung versichert sind bzw. Entgeltpunkte „erwerben“.

| Unmittelbar zulagenberechtigt, gefördert werden | Nicht zulagenberechtigt, nicht gefördert werden |

| Arbeitnehmer (rentenversicherungspflichtig) | Befreite von der Versicherungspflicht |

| Arbeitnehmer in Altersteilzeit | Freiwillig gesetzlich Rentenversicherte |

| Beamte | Mini-Jobber (ohne eigenen Beitrag in die GRV) |

| Behinderte in Werkstätten | Personen die eine Rente wegen teilweiser Erwerbsfähigkeit |

| Berufssoldaten und Soldaten auf Zeit | Pflichtversicherte in berufsständischen Versorgungswerken |

| Beschäftigte im öffentlichen Dienst | Rentner (Bezieher Vollrente wegen Alters) |

| Bezieher von Arbeitslosengeld I & II | Selbständige (nicht rentenversicherungspflichtig) |

| Bezieher von Krankengeld | |

| Bundesfreiwilligendienstleistende (BUFDI) | |

| Eltern in Kindererziehungszeit (erste 3 Jahre) | |

| Empfänger von Besoldung und Amtsbezügen | |

| Helfer im freiwilligen sozialen oder ökologischen Jahr | |

| Landwirte (rentenversicherungspflichtig) | |

| Mini-Jobber mit voller Beitragszahlung in die GRV | |

| Personen die eine Rente wegen Erwerbsunfähigkeit, voller Erwerbsminderung oder eine Versorgung wegen Dienstunfähigkeit erhalten | |

| Richter auf Probe | |

| Selbständige (rentenversicherungspflichtig) | |

| Teilnehmer an dualen Studiengängen |

Mittelbar zulagenberechtigt

Mittelbar zulagenberechtigt sind Ehepartner der unmittelbar Zulagenberechtigten, sofern sie nicht selbst zu den oben genannten Personen gehören. Auch hier gilt der Mindesteigenbeitrag von 60 EUR im Jahr.

Aktuelle Merkmale der geförderten RiesterRente

- lebenslange Rentenzahlung

- einmalige Kapitalauszahlung von maximal 30 % möglich, Rest als Rente

- Rentenbeginn frühestens mit Vollendung des 62. Lebensjahres

- Beitragsgarantie zum Rentenbeginn (inkl. Zulagen)

- Vererbung an den Ehepartner / eingetragenen Lebenspartner

- Bei Vererbung an Dritte besteht eine Rückzahlungspflicht der Zulagen und der Steuererstattungen

- Rentenbezug auch im EU-Ausland möglich

- Gefördertes Altersvorsorgevermögen ist Hartz IV-sicher (Ansparphase)

- Bei Bezug von „Grundsicherung“ nach Rentenbeginn erfolgt eine Anrechnung der RiesterRente nur teilweise

- Pflichtversicherte in der „Krankenversicherung der Rentner“ müssen auf die RiesterRente keine Kranken- & Pflegeversicherungsbeiträge zahlen

Bei Grundsicherung im Alter: Freibetrag für die Anrechnung

Sofern Sie im Rentenalter so geringe Einnahmen haben, dass Ihnen eine staatliche „Grundsicherung“ zusteht, werden die Rentenleistungen der RiesterRente nur in einem bestimmten Umfang angerechnet. Der monatliche Freibetrag beträgt 2020: 100 EUR. Eine übersteigende Rente wird bis zum Maximalfreibetrag in 2020: 216 EUR (entspricht 50% der Regelbedarfsstufe 1) mit 30 % berücksichtigt.

Ein Beispiel: Die Rente beträgt 200 EUR, der Freibetrag liegt dann bei 130 EUR (100 EUR + 30 % von 100 EUR) und es werden nur 70 EUR auf die Grundsicherung angerechnet (bis 2017 volle Anrechnung).

Achtung: Sofern Sie zusätzlich Rentenleistungen aus einer betrieblichen Altersversorgung und / oder BasisRente erhalten, werden diese zusammengerechnet. Die vorgenannte Freigrenze wird einmalig (insgesamt gewährt), also insgesamt max. 216 EUR (2020).

Wie werden die Versicherten / Beiträge gefördert?

| Art | Zulage |

| Grundzulage | 175 EUR |

| Kinderzulage (Kinder ab 2008 geboren) | 300 EUR |

| Kinderzulage (Kinder vor 2008 geboren) | 185 EUR |

| Bonus für Berufseinsteiger (bis 25. Lebensjahr, einmalig) | 200 EUR |

| Mindest-Sparleistung zum Erhalt der vollen Zulage | 4 % mind. 60 EUR |

| Förderfähiger Höchstbetrag | 2.100 EUR |

| Anteil (steuerbegünstigt) | 100 % |

Voraussetzung für die volle Förderung ist also, dass Sie als Zulagenberechtigter einen Eigenbeitrag in Höhe von 4 % Ihres rentenversicherungspflichtigen Vorjahres-Bruttoeinkommens (max. 2.100 Euro) abzüglich der Zulagen, einzahlen. Der Mindesteigenbeitrag beträgt 60 Euro im Jahr. Natürlich können Sie Ihren Riester-Vertrag auch mit weniger als den genannten 4% besparen. Die Zulagen werden dann automatisch anteilig gekürzt.

Die geleisteten Altersvorsorgebeiträge zuzüglich der zustehenden Zulagen können in der Einkommensteuererklärung als Sonderausgaben geltend gemacht werden.

Bei der Veranlagung prüft das Finanzamt dann automatisch, ob es bei den Zulagen bleibt oder ob zusätzlich noch eine Steuerersparnis zu gewähren ist (sog. Günstigerprüfung).

Bei der Günstigerprüfung wird zunächst die fiktive Steuerersparnis durch Abzug der kompletten Beiträge und Zulagen als Sonderausgaben berechnet. Ist die berechnete Steuerersparnis geringer als die gewährten Zulagen, wird keine zusätzliche Steuerersparnis ausgelöst. Übersteigt die Steuerersparnis die gewährten Zulagen, wird zusätzlich zu den Zulagen die Differenz zwischen Zulagen und Steuerersparnis über die Einkommenssteuererklärung erstattet.

Ganz wichtig für Mütter: Spätestens nach Ablauf von 36 Monaten ab Geburt Ihres Kindes müssen Sie die Anerkennung der Kindererziehungszeiten (Formular V800) bei der gesetzlichen Rentenversicherung beantragen. Andernfalls streicht Ihnen die zentrale Zulagenstelle für Altersvermögen die in dieser Zeit erhaltenen Zulagen rückwirkend!

Wie werden die Renten besteuert?

Die gesamten Rentenzahlungen sind später bei übersteigen der Freigrenzen mit dem persönlichen Steuersatz als Rentner zu versteuern. Anders als bei der gesetzlichen Rentenversicherung fallen aber keine Beiträge zur „Krankenversicherung der Rentner“ auf die Auszahlungen an.

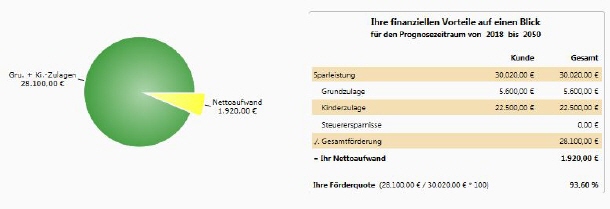

Beispiel 1:

35-jährigen Mutter, 3 Kinder, Mini-Job (Einzahlung in gesetzliche Rentenversicherung) Einzahlung bis zum 67. Lebensjahr, Kinderzulagen bis zum 25. Lebensjahr, Berechnung ohne Wertsteigerung aus dem Vertrag.

Beispiel 2:

40-jähriger Arbeitnehmer, Steuerklasse 1, Kirchensteuer, Bruttoeinkommen 5.500 EUR mtl., Einzahlung bis zum 67. Lebensjahr, Berechnung ohne Wertsteigerung aus dem Vertrag

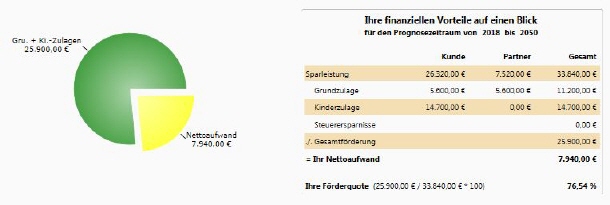

Beispiel 3:

35-jähriger Arbeitnehmer, Steuerklasse 3, 2 Kinder, Bruttoeinkommen 2.000 EUR mtl., Einzahlung bis zum 67. Lebensjahr, Kinderzulagen bis zum 25. Lebensjahr, Berechnung ohne Wertsteigerung aus dem Vertrag.

Ob die RiesterRente die richtige Form der Altersversorgung für Sie ist, ermitteln wir mit Ihnen zusammen.

Alle Angaben ohne Gewähr - Trotz Überprüfung aller Angaben lassen sich Flüchtigskeitfehler eben nicht vermeiden.

› mehr Informationen anfordern